เรื่องนี้ถือว่าเป็นปัญหาระดับโลกเลยก็ว่าได้ เพราะถ้าหากใช้อัตราส่วนผิดการหาเป้าหมายราคาจะผิดไปทั้งหมดเลย และจะไม่มีประโยชน์ในการใช้ทฤษฎี Elliott Wave อีกต่อไป

มีหลายสำนักใช้วิธีการดูกราฟต่างกันออกไป ผมขอเอาอ้างอิงจากปรมจารย์ Elliott Wave ที่เป็นที่รู้จักของคนทั้งโลกนะครับ และผมจะบอกแนวคิดของผมว่าสมควรจะใช้รูปแบบอะไร และใช่เมื่อไร่นะครับ

Ralph Nelson Elliott

คาดว่าทุกคนรู้จักกับคนนี้ ผู้ที่ค้นพบทฤษฎี Elliott Wave ในสมัยนั้นปี 1946 ยังไม่มีการใช้คอมพิวเตอร์ในการคำนวณราคากราฟ กราฟที่เกิดขึ้นมาจะเป็นกราฟเส้นเท่านั้น หมายความว่า Elliott ต้องหาราคาต่ำสุดและราคาสูงสุดในแต่ละวัน และคำค่าแค่ละค่ามาเขียนเป็นกราฟ ซึ่งการทำแต่ละครั้งค่อนข้างจะใช้เวลานาน ในหุ้น 1 ตัวต้องใช้กระดาษ 4 แผ่น พล็อตช่วงเวลาที่แตกต่างกันออกไป

จากในหนังสือ The Nature’s Law เขียนโดย Ralph Nelson Elliott ในปี 1948 ซึ่งเป็นหนังสือเล่มสุดท้ายที่เค้าเขียนก่อนเสียชีวิตไปในปีเดียวกัน

ในบทที่ 9 เรื่องสัดส่วน Elliott ได้กล่าวว่า

“ To employ either semi-logarithmic or arithmetic scale and not the other as a general practice is

erroneous, and deprives the student of their value and utility. The arithmetic scale should be employed unless and until log scale is demanded.”

ถ้าแปลเป็นภาษาไทย แปลว่า

“การใช้สัดส่วนแบบกึ่งลอการิทึม (semi-logarithmic) หรือแบบเลขคณิต (arithmetic) และไม่ใช้สัดส่วนแบบอื่นเพื่อเป็นการป้องกันไม่ให้เกิดความผิดพลาดและทำให้ผู้ศึกษาสูญเสียคุณค่าและประโยชน์นั้น ควรใช้สัดส่วนแบบเลขคณิต เว้นแต่จะมีความต้องการใช้สัดส่วนกึ่งลอการิทึม”

ความต้องการอย่างอื่นที่ Elliott ได้กล่าวถึงหมายความว่า

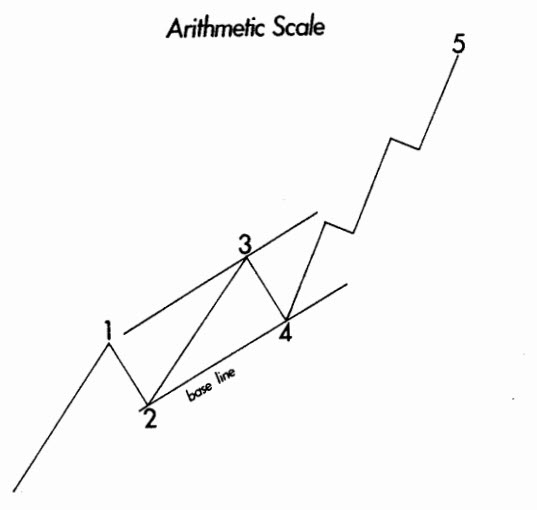

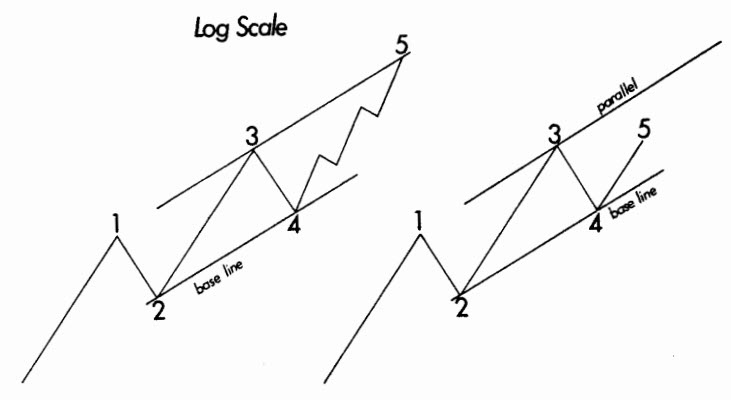

โดยปกติแล้วหากใช้สัดส่วนแบบเลขคณิต คลื่น 5 จะไปสิ้นสุดที่บริเวณเส้นคู่ขนานเส้นบน อย่างไรก็ตาม ถ้าคลื่น 5 อยู่เหนือเส้นคู่ขนานอย่างมาก และส่วนประกอบของคลื่น 5 บ่งชี้ว่ายังไม่จบรูปแบบ ควรแก้ไขกราฟทั้งหมดจากจุดเริ่มต้นของคลื่น 1 โดยเปลี่ยนมาใช้สัดส่วนแบบกึ่งลอการิทึม แล้วจุดสิ้นสุดของคลื่น 5 จะถึงเส้นคู่ขนานแต่จะไม่อยู่เหนือ ตัวอย่างเช่น หากแสดงโครงสร้างคลื่นเดียวกันโดยใช้สัดส่วนทั้งสองชนิด

ดังนั้นโดยสรุปหมายความว่าให้ใช้แบบเลขคณิตไปก่อนจนกระทั้งในกรณีที่คลื่น 5 เลยเส้นคู่ขนานถึงกลับมาใช้ Log Scale

Robert R. Prechter

นักพัฒนาทฤษฎี Elliott Wave เจ้าของหนังสือ Elliott Wave Principle และเจ้าของ Website Elliottwave.com ได้กล่าวถึงการแสดงรูปแบบกราฟในหนังสือ Elliott Wave Principle บทที่ 2 หน้าที่ 71 โดยได้กล่าวไว้ว่า

“The correct method for tracking the stock market is to use semilogarithmic chart paper, since the market’s history is sensibly related only on a percentage basis. The investor is concerned with percentage gain or loss, not the number of points traveled in a market average”

ถ้าหากแปลเป็นภาษาไทยหมายความว่า

วิธีที่ถูกต้องในการติดตามความเคลื่อนไหวตลาดหุ้นคือการใช้กระดาษกราฟเซมิลอการิทึม (semi-logarithmic) เนื่องจากราคาในตลาดไม่ได้เคลื่อนที่เป็นเปอร์เซ็นต์ นักลงทุนคำนวณเป็นเปอร์เซ็นต์เฉพาะกำไรหรือขาดทุนเท่านั้น ไม่ใช่จำนวนจุดที่มีการเปลี่ยนแปลงในตลาด

โดยมีข้อความเพิ่มเติมว่า

For ease of charting, however, we suggest using semilog scale only for long term plots, where the difference is especially noticeable. Arithmetic scale is quite acceptable for tracking hourly waves since a 40 point rally with the DJIA at 800 is not much different in percentage terms from a 40 point rally with the DJIA at 900

แปลเป็นภาษาไทย

เพื่อความง่ายในการสร้างกราฟ เราแนะนำให้ใช้มาตราส่วนเซมิล็อก (Semilog Scale) สำหรับกราฟระยะยาวเท่านั้น ซึ่งจะเห็นความแตกต่างได้ชัดเจน มาตราส่วนเลขคณิต (Arithmetic Scale) จะใช้ในการนับคลื่นเป็นรายชั่วโมง เนื่องจากราคาเปลี่ยนแปลง 40 จุดในตลาด DJIA ในช่วง 800 จุด จะไม่แตกต่างกันมากในแง่ของเปอร์เซ็นต์ เมื่อเทียบกับการเปลี่ยนแปลง 40 จุดในตลาด DJIA ในช่วง 900 จุด

ดังนั้นสรุปได้ว่า ถ้าหากเป็นกราฟระยะยาวใช้ Semi-log แต่กราฟระยะสั่นใช้ มาตราส่วนเลขคณิต (Arithmetic Scale)

Glenn Neely

นักพัฒนาทฤษฎี Elliott Wave เจ้าของหนังสือ Mastering Elliott Wave และเจ้าของ Website neowave.com ได้กล่าวถึงการแสดงรูปแบบกราฟใน Website ว่า

When it comes to finance, the most important things are measured in percentages (i.e., interest rates, return on investment, yield). Since everyone is working with different amounts of capital, the important variables are quoted in percentages. When it comes to stock and commodity market behavior, price relationships based on percentages will always be more accurate. As a result, if left with a conflict between which leg is the longest on two separate charts, always trust the information on the LOG chart over that of the arithmetic chart. Arithmetic charts are easier to work with, but provide less accurate representations of reality.

ในด้านการเงิน สิ่งที่สำคัญที่สุดวัดเป็นเปอร์เซ็นต์ (เช่น อัตราดอกเบี้ย ผลตอบแทนจากการลงทุน ผลตอบแทน) เนื่องจากทุกคนใช้เงินทุนต่างกัน ตัวแปรที่สำคัญจึงแสดงเป็นเปอร์เซ็นต์ เมื่อพูดถึงพฤติกรรมของตลาดหุ้นและสินค้าโภคภัณฑ์ ความสัมพันธ์ของราคาตามเปอร์เซ็นต์จะแม่นยำกว่าเสมอ ดังนั้น จึงเกิดความสับสนระหว่างขา(คลื่น) ที่ยาวที่สุดในสองแผนภูมิที่แตกต่างจากกัน (ระหว่าง Log กับ แผนภูมิเลขคณิต) ให้เชื่อถือข้อมูลในแผนภูมิ LOG มากกว่าข้อมูลของแผนภูมิเลขคณิต แผนภูมิเลขคณิตใช้งานได้ง่ายกว่า แต่ให้การแสดงความเป็นจริงที่แม่นยำน้อยกว่า

แต่ในแง่ของการใช้งานแล้ว Glenn จะใช้ Log Base 2 ซึ่งจะแตกต่างจากระบบ log ที่โปรแกรมใน Trading View คำนวณ โดยสังเกตได้จาก ระยะห่างจากราคา จะเป็นระยะที่เท่ากันทั้งหมด ห่างกันเป็นจำนวน *2 เท่าของค่าก่อนหน้านี้ (กราฟดังต่อไปนี้เป็นข้อมูลที่ Glenn Neely ให้กับผมเป็นการส่วนตัว)

ปัญหาตามมาคือการหาค่าสัดส่วน 61.8% ไม่มีโปรแกรมอะไรที่สามารถหาได้ เนื่องจากการคำนวณเป็นเอกลักษณ์พิเศษ Glenn จึงแนะนำเครื่องมือที่ใช้ในการคำนวณที่เรียกว่า Golden Mean Calipers เป็นเครื่องมือชนิดเดียวกันที่ Ralph Nelson ใช้ตอนที่ยังมีชีวิตอยู่ การทำงานคือต้อง Print เอกสารออกมาแล้วใช้เครื่องมือนี้คำนวณบริเวณ 61.8%

เครื่องมือวัดมุม

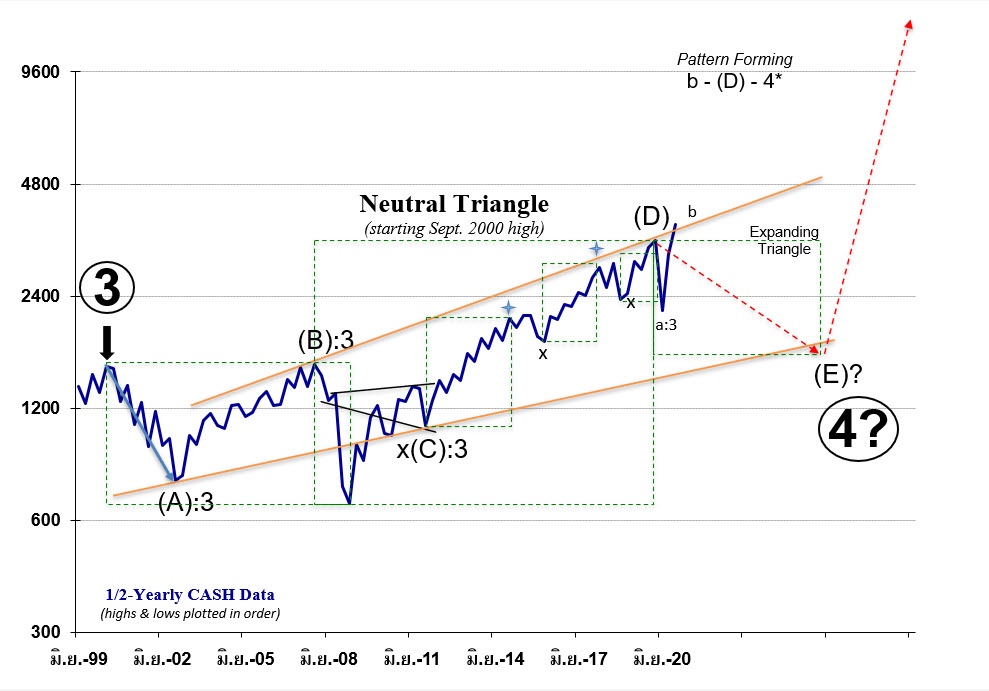

อ.สมิทธ์

ส่วนตัวผมได้ทำการทดสอบและพิสูจน์ว่าจะใช้ Log หรือว่าไม่ใช้ Log ดี ได้ทำการพิสูจน์ในตลาดหุ้นไทย ทอง ค่าเงิน และคลิปโต จำนวนทั้งหมดมากกว่า 1 หมื่นครั้ง

ถ้าหากดูจากกราฟ Kbank ถ้าไม่ใช้ Log Scale ลักษณะของคลื่น B เป็น Elongated Flat ดังนั้นเป้าหมายของราคาอยู่ที่ 161.8% ซึงเป็นเป้าหมายของราคาที่ควรจะเป็น ราคาได้ลงมาถึงที่เป้า 161.8%พอดีครับ

ไม่ใช้ Log Scale

แต่เมื่อทำการหาเป้าหมายของราคาจริงโดยการใช้ Log ปรากฏว่าราคาไปที่ 238.2 ซึ่งเป็นการเลยเป้าหมายของ Elongated

ใช้ Log Scale

อีกตัวอย่างคือ PTT

ถ้าใช้ log Scale คลื่น b ลงมาที่ 38.2% เป็นรูปแบบ Zigzag ดังนั้นเป้าหมายในการขึ้นอยู่ที่ 61.8% แต่เมื่อทำการวัดเป้าหมายแล้ว ราคาไปที่ 38.2% เท่านั้น ถือว่าราคาไปไม่ถึงเป้า

ใช้ Log Scale

ถ้าหากไม่ใช้ log scale คลื่น b อยู่ที่ 61.8% เป้าหมายของราคาอยู่ที่ 100% เมื่อทำการวัดแล้วราคาไปถึงเป้าหมายพอดีที่ 100%

ไม่ใช้ log Scale

ดังนั้นจึงสรุปได้ว่า ตลาดหุ้นไทยตอบสนองกับการไม่ใช้ Log Scale ได้ดีกว่า

ทอง

ถ้าหากใช้ Log Scale จะได้เป็นรูปแบบ 1st Wave Extension

ใช้ Log Scale

แต่ถ้าหากไม่ใช้ Log จะได้รูปแบบ 3rd wave Extension

ไม่ใช้ log Scale

จึงไม่สามารถสรุปได้ว่าใช้รูปแบบไหนดีกว่ากันเพราะถูกทั้ง 2 แบบ

ดังนั้นโดยสรุป

ถ้าหากเป็นมุมมองระยะสั่นไม่ว่าจะใช้ Log หรือว่าไม่ใช้ ได้ผลที่ไม่ต่างกัน แต่ถ้าหากเป็นระยะยาว ในตลาดหุ้นไทยให้ใช้การแสดงผลแบบปรกติ แต่ถ้าหากเป็นตลาดอื่นผู้อ่านสามารถทดลองได้ แต่ว่าโดยส่วนตัวผมใช้การแสดงผลแบบปรกติกับทุกตลาด